Τεχνικό σχόλιο

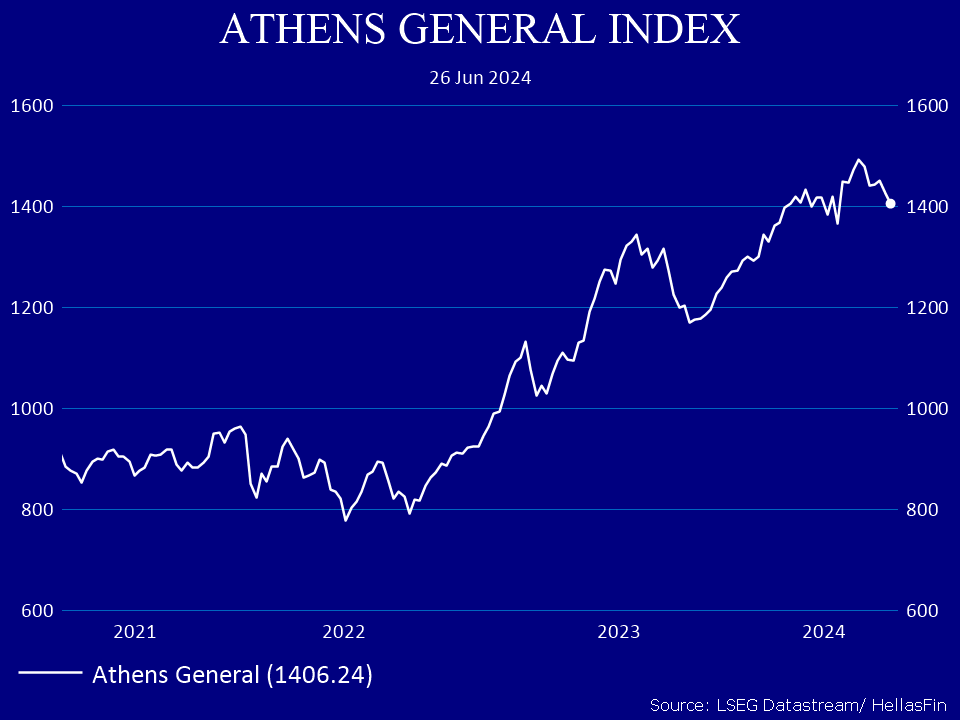

Μακροπρόθεσμα, ο Γενικός δείκτης από τον Μάρτιο του 2020 βρίσκεται σε έναν νέο ανοδικό κύκλο (Bull Market). Μεσοπρόθεσμα, για το ανοδικό σκέλος που είναι σε εξέλιξη προδιαγράφεται η εξάντλησή του στην περι το 1715 περιοχή τιμών.

Βραχυπρόθεσμα, Η συνεχιζόμενη παραμονή σε τιμές χαμηλότερα του 1440, θέτουν σαν κυρίαρχη ατζέντα την δοκιμασία των αντοχών στήριξης της περιοχής 1380-1360.

Μέσοι όροι τιμών

• 1447 / μέσος όρος 50 ημερών

• 1344 / μέσος όρος 200 ημερών

Δεδομένα

Με βάση των στοιχείων LSEG/ HellasFin, ο Γενικός δείκτης έκλισε στις 1424,04 μονάδες, σημειώνοντας εβδομαδιαία άνοδο 1,22%

10,12% | Απόδοση 2024

56,82% | Σωρευτική απόδοση 3 ετών

-18,35 % | Μέγιστη πτώση στα 3 έτη

€89,31 bln | Κεφαλαιοποίηση

8,37 | PE 2024, εκτίμηση

3,99% | Μερισματική απόδοση 2024, εκτίμηση

Τεχνικό σχόλιο

Μακροπρόθεσμα, ο S&P 500 καταγράφοντας νέα ιστορικά υψηλά έχει εισέλθει από τον Ιανουάριο του 2024, επιβεβαιωμένα σε νέο ανοδικό κύκλο (Bull Market). Από το 1950 σύμφωνα με την στατιστική μέση τιμή τους, η διάρκεια αυτών των μακροχρόνιων ανοδικών σκελών ήταν 24 μήνες και η μέση ετήσια απόδοσή τους ήταν 15,6%.

Βραχυπρόθεσμα, στον βαθμό που τις επόμενες ημέρες οι οποιεσδήποτε ρευστοποιήσεις συναντήσουν στήριξη στην περιοχή του 5400 θα θεωρήσουμε ότι επίκειται η επαναπροσέγγιση και η υπέρβαση του 5505, με επόμενο στόχο κορυφώσεων, σε βραχυπρόθεσμο ορίζοντα τις περι το 5550-5600 τιμές.

Η ζώνη τιμών 5950-6000 συνιστούν πλέον μεσοπρόθεσμο στόχο τιμών.

Μέσοι όροι τιμών

• 5250 / μέσος όρος 50 ημερών

• 4867 / μέσος όρος 200 ημερών

Δεδομένα

Με βάση των στοιχείων LSEG/ HellasFin, ο δείκτης έκλισε στις 5464,62 μονάδες, σημειώνοντας εβδομαδιαία άνοδο 0,61%.

14,47% | Απόδοση 2024

28,69% | Σωρευτική απόδοση 3 ετών

-23,9 % | Μέγιστη πτώση στα 3 έτη

$48,31 trill. | Κεφαλαιοποίηση

22,32 | PE 2024, εκτίμηση

19,56 | PE 2025, εκτίμηση

1,61% | Μερισματική απόδοση 2024, εκτίμηση

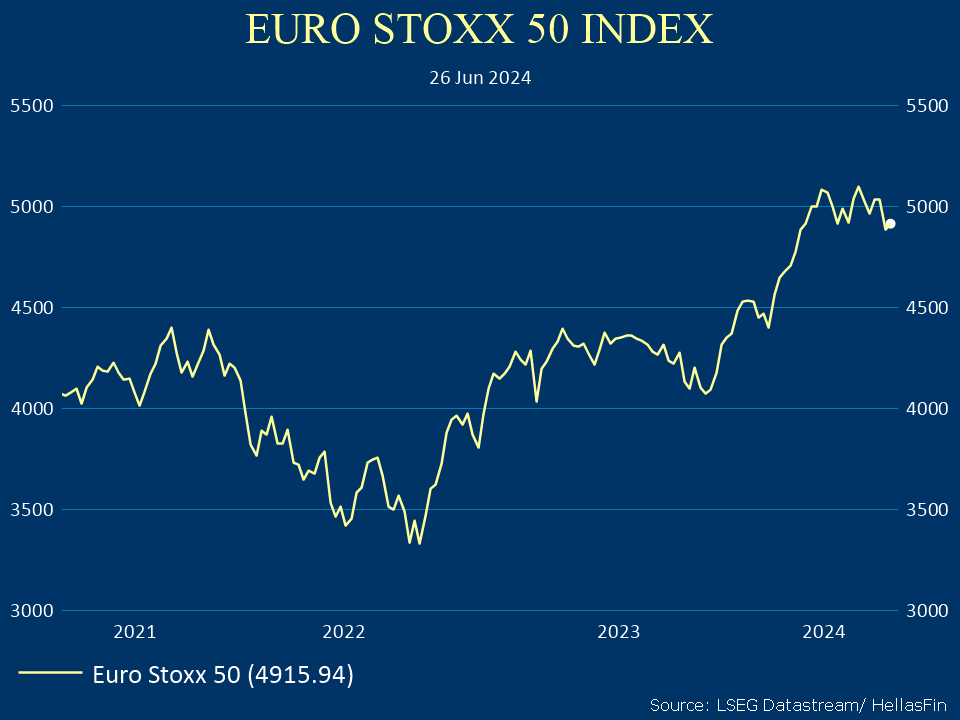

Τεχνικό σχόλιο

Μακροπρόθεσμα, ο Eurostoxx 50 από τον Σεπτέμβριο του 2022 βρίσκεται σε έναν νέο ανοδικό κύκλο (Bull Market).Μεσοπρόθεσμα η εξάντληση του επόμενου ανοδικού σκέλους προδιαγράφεται στην περι το 5500 περιοχή τιμών.

Βραχυπρόθεσμα, η ενδεχόμενη πτωτική παραβίαση του ορθογωνίου διακυμάνσεων 5101-4883, θα θέσει σαν ελάχιστο στόχο πτώσης τις περι το 4665 και 4615 τιμές.

Μέσοι όροι τιμών

• 4988/μέσος όρος 50 ημερών

• 4631/μέσος όρος 200 ημερών

Δεδομένα

Με βάση των στοιχείων LSEG/ HellasFIn, ο δείκτης έκλισε στις 4907,3 μονάδες, σημειώνοντας εβδομαδιαία άνοδο 1,41%.

8,53% | Απόδοση 2024

19,02% | Σωρευτική απόδοση 3 ετών

-24,2% | Μέγιστη πτώση στα 3 έτη

€4,45 trill. | Κεφαλαιοποίηση

15,06 | PE 2024, εκτίμηση

3,21% | Μερισματική απόδοση 2024, εκτίμηση

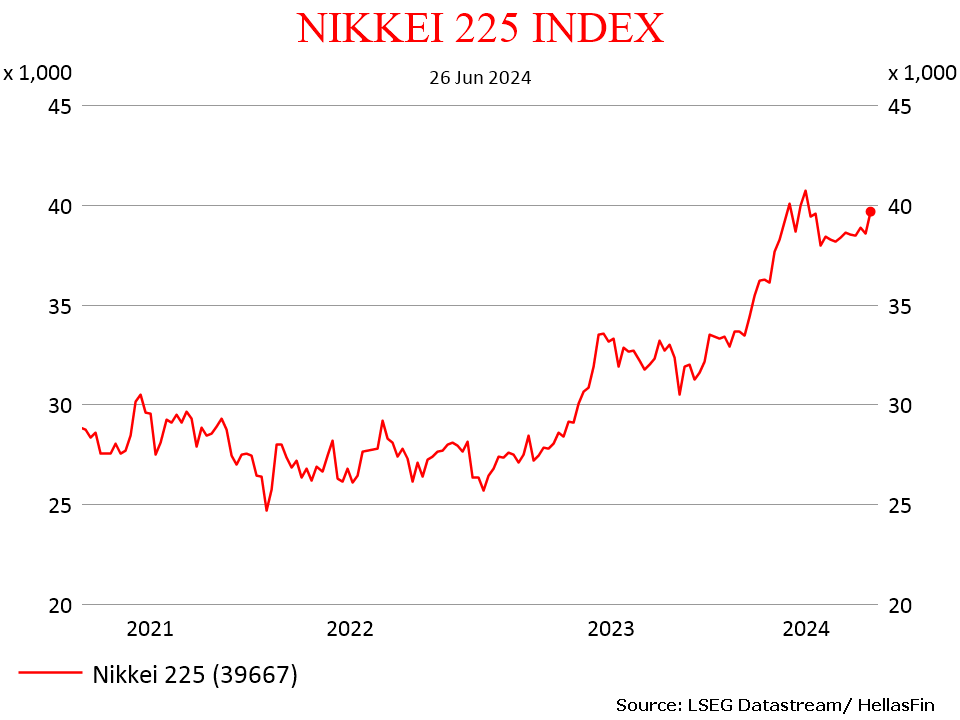

Τεχνικό σχόλιο

Μακροπρόθεσμα, ο Nikkei από τον Μάρτιο του 2020 βρίσκεται σε έναν νέο ανοδικό κύκλο (Bull Market). Μεσοπρόθεσμα ένα ανοδικό σκέλος μάλλον έχει εξαντληθεί στο επίπεδο των 41000 μονάδων. Η αφομοίωση των πρόσφατων κερδών μέσω της δημιουργίας ενός ορθογωνίου διακυμάνσεων, θα εφοδιάσει τον δείκτη με τις απαιτούμενες δυνάμεις για ένα νέο ανοδικό σκέλος της τάξης των 9000 μονάδων.

Βραχυπρόθεσμα, η συνέχιση των διακυμάνσεων σε τιμές χαμηλότερα του 39500, κρατά ακέραιο τον σκοπό επαναβεβαίωσης της προηγούμενης στήριξης του 37600 και δευτερευόντως της περιοχής του 35800.

Η ενδεχόμενη όμως υπέρβαση του 39000 θα ανοίξει τον δρόμο για την επιστροφή του δείκτη στην επόμενη αντίσταση του 40500.

Μέσοι όροι τιμών

• 38530/μέσος όρος 50 ημερών

• 35830/μέσος όρος 200 ημερών

Δεδομένα

Με βάση των στοιχείων LSEG/ HellasFin, ο Nikkei 225 έκλισε στις 38598,47 μονάδες, σημειώνοντας εβδομαδιαία πτώση - 0,56%

+15,34% | Απόδοση 2024

+33,63% | Σωρευτική απόδοση 3 ετών

-17,12 % | Μέγιστη πτώση στα 3 έτη

¥704,57 trill | Κεφαλαιοποίηση

21,39 | PE 2024, εκτίμηση

1,62% | Μερισματική απόδοση 2024, εκτίμηση